Содержание

- 1 Сроки уплаты УСН за 3 квартал и схемы расчета авансовых платежей

- 2 Территориальные нюансы УСН

- 3 Налог по УСН за 3 квартал 2018 года: срок уплаты

- 4 Как проверить книгу учета доходов и расходов прежде чем приступить к расчету авансового платежа по налогу

- 5 Как рассчитать авансовый платеж по единому налогу при базе «доходы»

- 6 Как узнать ставку УСН в своем регионе

- 7 Сроки уплаты авансовых платежей и налога по УСН

- 8 Расчет авансовых платежей по УСН: объект “доходы”

Сроки уплаты УСН за 3 квартал и схемы расчета авансовых платежей

Упрощенцы по-разному вычисляют сумму авансовых платежей по УСН-налогу — это зависит от того, какой объект налогообложения («доходы» или «доходы минус расходы») они выбрали.

В ст. 346.21 НК РФ расписаны особенности таких расчетов и установлен единый срок уплаты — после завершения 3-го квартала ее необходимо произвести не позднее 25 октября.

При исчислении налоговых обязательств:

- внутри года по отчетным периодам производите расчет авансовых платежей за 3, 6 и 9 месяцев (АП3, АП6, АП9);

- по итогам года определяйте окончательную величину налоговых обязательств и сумму минимального налога.

Расчет АП9 упрощенцем («доходы минус расходы») делается так:

Д9 и Р9 — доходы и расходы упрощенца, посчитанные за 9 месяцев (нарастающим итогом);

СН — ставка УСН-налога (применяемая и для авансов по этому налогу).

У упрощенцев («доходы») по окончании 3-го квартала (по итогам работы за 9 месяцев) формула другая:

НВ9 — налоговый вычет (п. 3.1 ст. 346.21 НК РФ).

Уменьшить платеж упрощенец («доходы») может (п. 3.1 ст. 346.21 НК РФ):

- на 100%, если он имеет статус ИП и платит страхвзносы только за себя;

- не более чем на 50% — в остальных случаях.

У упрощенца («доходы минус расходы») ограничения по включению в расходы страхвзносов отсутствуют. Кроме того, для любого упрощенца существует правило: списать можно только те расходы, которые оплачены в отчетном периоде.

Как начислить авансовый платеж по УСН в бухгалтерском учете, читайте в статье «Начисление УСН (бухгалтерские проводки)».

Территориальные нюансы УСН

На величину авансов по упрощенному налогу (кроме размера полученных доходов и произведенных расходов) оказывают влияние отдельные факторы, например:

- зарплата работников — уплачиваемые с их доходов страхвзносы уменьшают налоговую базу, от размера которой зависят УСН-налог 6% и авансовые платежи;

- территория, на которой упрощенец осуществляет свою деятельность, — это связано с правом региональных властей устанавливать в пределах своего региона пониженные налоговые ставки (ст. 346.20 НК РФ).

НК РФ разрешает региональным властям маневрировать ставками в диапазоне:

- от 5 до 15% — для упрощенцев, рассчитывающих налог исходя из разницы между доходами и расходами;

- от 1 до 6%, если в расчете налога учитываются только доходы;

- 3% — для бизнесменов-упрощенцев из Севастополя и Крыма в 2017–2021 годах;

- 0% — для применяющих упрощенку ИП-новичков (п. 4 ст. 346.20 НК РФ).

В таблице показано, как может меняться налоговая нагрузка, к примеру, у занимающихся рыболовством упрощенцев в зависимости от территории деятельности (максимальная ставка по НК — 15%):

Статьи по теме

Ежеквартально налогоплательщики обязаны рассчитать и оплатить авансовый платеж по УСН. В статье — сроки, порядок расчета, примеры и калькулятор УСН за 3 квартал 2018 года.

В статье:

Рассчитать упрощенный налог бесплатно онлайн вы можете в нашей программе "Бухсофт". Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю. Первый год работы в программе "Бухсофт" для вас совершенно бесплатный. Начните прямо сейчас.

Налог по УСН за 3 квартал 2018 года: срок уплаты

За 3 квартал 2018 года срок оплаты единого налога как для организаций, так и для индивидуальных предпринимателей установлен один — 25 октября 2018 года. Эта дата приходится на обычный будний день, поэтому никаких переносов не будет.

Подача квартальных отчетов по УСН в налоговую инспекцию не предусмотрена.

Важно!

Не забудьте оплатить налоги, по которым вы являетесь налоговым агентом, даже если упрощенка подразумевает освобождение от них. Например, налог на прибыль по выплаченным дивидендам или НДС по импортным операциям.

Как проверить книгу учета доходов и расходов прежде чем приступить к расчету авансового платежа по налогу

Основанием для расчета единого налога при УСН, а также авансовых платежей по нему, является книга учета доходов и расходов. В форму данного налогового регистра внесены изменения приказом Минфина РФ от 07.12.2016 № 227н, который вступил в силу 1 января 2018 года.

Изменения коснулись немногих. Во-первых, теперь указано, что заверять книгу печатью необходимо только при ее наличии.

Во-вторых, книга дополнена разделом V, в который вносятся данные об уплаченном торговом сборе. Данный раздел актуален только для плательщиков такого сбора, применяющих УСН с объектом «Доходы», но, тем не менее, включить в состав налогового регистра пятый раздел должны все налогоплательщики, оставляя при этом поля незаполненными.

Обратите внимание, что в 2018 году торговый сбор действует только в г. Москва.

Книгу учета доходов и расходов можно вести как в электронном виде, так и на бумаге. Перед расчетом авансового платежа по налогу при УСН за 3 квартал 2018 года важно сверить, все ли доходы и расходы отражены в налоговом регистре.

Напомним, что доходы принимаются к налогообложению в момент оплаты, а расходы принимаются только при выполнении двух условий — они должны быть и начислены и оплачены.

Налогооблагаемые доходы приведены в статье 346.15 НК РФ. Для сверки доходов рекомендуется использовать данные по движению денежных средств. Нужно проверить, совпадают ли общие обороты по поступлениям от покупателей с суммой налогооблагаемых доходов в книге. Необходимо убедиться, что в сумму налогооблагаемых доходов не попали необлагаемые поступления, такие как поступления по договорам займа, возвраты от поставщиков и т. д. Кроме того, надо проверить, уменьшили ли возвраты покупателям налогооблагаемые доходы.

Для проверки расходов необходимо сверить не только факт оплаты по расходу, но также и то, состоялось ли фактическое начисление расхода, получены ли по данному расходу первичные документы от контрагентов, а также снижает ли такой расход налогооблагаемую базу. Перечень принимаемых расходов ограничен статьей 346.16 НК РФ. Данный перечень закрытый, т. е. если своего расхода вы в списке не найдете, то снизить на него налогооблагаемую базу вы не имеете права.

Налогоплательщики, выбравшие объект налогообложения «Доходы минус расходы», заполняют разделы II и III.

Во втором разделе отражаются расходы на основные средства или нематериальные активы. Как такие расходы учитываются, рассмотрим далее.

В третьем разделе указываются убытки прошлых лет, которые снижают налогооблагаемую базу текущего года. Подробнее об этих убытках расскажем в одном из следующих разделов.

Налогоплательщики, уплачивающие налог с доходов, заполняют также раздел IV книги учета доходов и расходов. Здесь указываются данные о начисленных и уплаченных страховых взносах, который могут снижать единый налог. Также в этом разделе отражаются выплаченные пособия по временной нетрудоспособности, которые не компенсируются Соцстрахом, и взносы на добровольное личное страхование.

Статьи по теме:

Как рассчитать авансовый платеж по единому налогу при базе «доходы»

Проверив книгу учета доходов и расходов, следует взять для расчета итоговую сумму по налогооблагаемым доходам за 1-2-3 квартал 2018 года (полугодие).

Далее необходимо проверить, какая ставка по налогу действует в вашем регионе. Налоговый кодекс в 2018 году задает только вилку тарифа — от 1 до 6%. А для некоторых ИП может устанавливаться и нулевая ставка. Если субъект РФ не издал отдельного нормативного акта о снижении ставки по единому налогу, то используется максимальная величина — 6%.

Как узнать ставку УСН в своем регионе

Ставки по 85 регионам РФ смотрите в таблице.

В таблице представлены ставки по 85 регионам России в алфавитном порядке:

Республика Адыгея (Адыгея), Республика Алтай, Республика Башкортостан, Республика Бурятия, Республика Дагестан, Республика Ингушетия, Кабардино-Балкарская Республика, Республика Калмыкия, Карачаево-Черкесская Республика, Республика Карелия, Республика Коми, Республика Крым, Республика Марий Эл, Республика Мордовия, Республика Саха (Якутия), Республика Северная Осетия — Алания, Республика Татарстан (Татарстан), Республика Тыва, Удмуртская Республика, Республика Хакасия, Чеченская Республика, Чувашская Республика — Чувашия;

Алтайский край, Забайкальский край, Камчатский край, Краснодарский край, Красноярский край, Пермский край, Приморский край, Ставропольский край, Хабаровский край; Амурская область, Архангельская область, Астраханская область, Белгородская область, Брянская область, Владимирская область, Волгоградская область, Вологодская область, Воронежская область, Ивановская область, Иркутская область, Калининградская область, Калужская область, Кемеровская область, Кировская область, Костромская область, Курганская область, Курская область, Ленинградская область, Липецкая область, Магаданская область, Московская область, Мурманская область, Нижегородская область, Новгородская область, Новосибирская область, Омская область, Оренбургская область, Орловская область, Пензенская область, Псковская область, Ростовская область, Рязанская область, Самарская область, Саратовская область, Сахалинская область, Свердловская область, Смоленская область, Тамбовская область, Тверская область, Томская область, Тульская область, Тюменская область, Ульяновская область, Челябинская область, Ярославская область;

Москва, Санкт-Петербург, Севастополь;

Еврейская автономная область; Ненецкий автономный округ, Ханты-Мансийский автономный округ — Югра, Чукотский автономный округ, Ямало-Ненецкий автономный округ.

Налогооблагаемый доход необходимо умножить на применяемую в регионе ставку.

Полученный налог можно снизить на выплаченные страховые взносы за работников компании или ИП, взносы на добровольное страхование и пособия по нетрудоспособности. При этом организации и предприниматели, которые имеют наемный персонал, снижают налог на эти суммы только в пределах 50% от рассчитанного налога.

А индивидуальные предприниматели, которые не прибегают к помощи труда наемных работников, снижают единый налог на всю сумму фиксированных страхвзносов за себя без ограничения.

Дополнительно налог можно снизить на торговый сбор (для Москвы).

Итак, формула для расчета налога выглядит следующим образом:

Аванс за 3 кв.

Доходы по Книге учета за 1, 2 и 3 кв.

Статьи по теме

Компании и ИП на упрощенке обязаны ежеквартально вносить в бюджет авансовый платеж по УСН, а также заплатить налог за год (4 квартал). В статье — сроки уплаты, примеры расчета по объектам “доходы” и “доходы минус расходы”, а также образцы платежек.

Внимание! Мы подготовили документы, которые помогут правильно и своевременно заплатить единый налог при "упрощенке". Скачивайте бесплатно:

Заполнить отчетность по УСН онлайн и сдать ее через интернет вы можете в программе БухСофт. Она передает любую отчетность онлайн в автоматическом режиме. Вы можете отправить декларации и расчеты в налоговую службу, соц. страх, Пенсионный фонд, Росстат и другие госведомства. Перед отправкой любой отчет тестируется всеми проверочными программами ФНС и ПФР. Попробуйте бесплатно:

Сроки уплаты авансовых платежей и налога по УСН

Налоговый период на упрощенке – календарный год (4 квартал). Отчетными являются первый квартал, полугодие (2 квартал) и 9 месяцев (3 квартал).

“Упрощенцы” ежеквартально рассчитывают сумму авансового платежа и производят перечисление налога при УСН в бюджет.

Крайний срок уплаты авансов — не позже 25 числа месяца, следующего за отчетным периодом. Перечисление суммы нужно произвести до окончания банковского дня. В таком случае ИФНС получит аванс вовремя.

Таблицы. Даты перечисления платежей по налогу при УСН

Отчетный и налоговый периоды

полугодие (II квартал)

9 месяцев (III квартал)

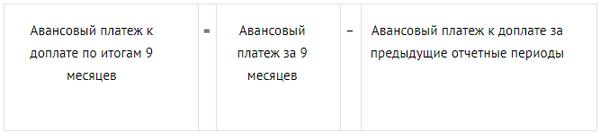

Расчет авансовых платежей обязаны производить все фирмы и ИП, применяющие УСН. Сумму определяют нарастающим итогом с начала года. Из полученного результата исключают авансы за прошлые отчетные периоды. Положительная разница является суммой к доплате в бюджет.

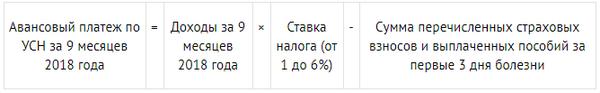

При применении объекта налогообложения “доходы” для расчета авансового платежа полученные за квартал доходы (см. раздел I Книги учета доходов и расходов) умножают на налоговую ставку. Напомним, что она может варьироваться от 1 до 6%. Некоторые регионы устанавливают более низкие ставки.

Полученное значение “упрощенец” вправе уменьшить на сумму уплаченных за период с января по сентябрь 2018 года:

- взносов на обязательное страхование;

- взносов по договорам добровольного страхования работников в части временной нетрудоспособности;

- больничных пособий за первые 3 дня болезни.

Данные показатели см. в разделе IV Книги учета доходов и расходов.

Обратите внимание: компании и ИП, являющиеся работодателями, вправе уменьшить аванс на указанные выше суммы взносов и пособий только наполовину (п. 3.1 ст. 346.21 НК РФ).

Также отметим: фирмы и ИП, которые занимаются торговлей вправе уменьшить исчисленную сумму аваса на уплаченный торговый сбор.

Авансовый платеж по УСН за 3 квартал 2018 года рассчитывают по формуле:

Сумму авансового вносят в бюджет с учетом сумм, уже уплаченных за предыдущие периоды. Находят ее по формуле:

Рассмотрим на примере.

С января по сентябрь 2018 года фирма получила 9 820 100 ₽ доходов. За этот же период она уплатила страховых взносов на сумму 434 200 ₽

Авансовый платеж по УСН за 3 квартал 2018 года составит:

9 820 100 ₽ х 6% = 589 206 ₽

Фирма вправе уменьшить эту сумму на уплаченных за работников страховые взносы. Но с ограничением: налог нельзя уменьшить более, чем на 50%:

589 206 ₽ х 50% = 294 603 ₽

Сумма уплаченных взносов превышает установленный лимит (294 603 ₽

«>