Содержание

- 1 Отозвана ли лицензия у банка Тинькофф

- 2 На каком основании могут отозвать лицензию

- 3 Что будет с кредитами и вкладами, если отзовут лицензию у банка

- 4 Что делать владельцам кредитных карт или должникам по договорам займа в случае отзыва лицензии?

- 5 Правовые основы деятельности Тинькофф банка

- 6 В каких случаях могут отозвать специальное разрешение?

- 7 Как отражается на клиентах отзыв лицензии?

- 8 Почему банк может потерять лицензию?

- 9 Какова вероятность, что лицензия банка Тинькофф будет отозвана?

- 10 Что делать вкладчиками в случае отзыва лицензии у Тинькофф-банка?

- 11 Что делать владельцам кредитных карт или должникам по договорам займа в случае отзыва лицензии?

Отозвана ли лицензия у банка Тинькофф

По состоянию на 2017 г. АО Тинькофф банк зарегистрирован в реестре кредитных учреждений и имеет лицензию ЦБ РФ № 2673.

Как ясно следует из текста документа, выданного государственным регистрационным органом, акционерное общество имеет право вести банковскую деятельность на территории РФ. Это последнее лицензионное разрешение, которое было получено после реорганизации и переименования в 2015 году.

Документ выдан бессрочно, но может быть отозван по решению ЦБ РФ. Примечательно, что собственником АО Тинькофф банк является не сам учредитель О.Ю. Тиньков. Учреждение не принадлежит ему напрямую, а оформлено через несколько юридических лиц.

Руководитель избирается на должность советом правления. Это видно из корпоративной информации, которая находится в свободном доступе. Дело в том, что акционерное общество принадлежит TCS GROUP HOLDING PLC. В свою очередь эта организация входит в холдинг BECKETT GROUP LTD, а вот им уже владеет О.Ю. Тиньков.

На картинке можно подробно ознакомиться со структурой юридических лиц, под чьим влиянием находится учреждение. Полный текст доступен для ознакомления на официальном сайте. На основании экономических показателей деятельности банка можно утверждать, что в ближайшие несколько лет у банка не заберут лицензию.

Нюанс! Кредитование населения России – это большая часть суммы кредитного портфеля банка (89,20%).

Несмотря на нестандартный подход к выдаче кредитов, позиции банковского учреждения устойчивы. Это подтверждается долгосрочным прогнозом от рейтингового агентства Moody`s, которое присвоило банку уровень B1.

Отказали в Тинькофф? Карта 100 дней без процентов от Альфа-Банк — подробнее

На каком основании могут отозвать лицензию

Забрать лицензионное разрешение могут на основании следующих фактов:

- Умышленного предоставления в ЦБ РФ ложных сведений.

- Если сведения были достоверными, а учреждение не начало вести банковскую деятельность в течение года после ее выдачи.

- Несвоевременное предоставление отчетности в контролирующий орган.

Банк с отозванной лицензией не имеет права вести деятельность в России.

Отозвать лицензию на банковскую деятельность может только Центробанк. Для этого у него должны быть одна или совокупность следующих причин:

- Недостоверные сведения в отчетности. Данные о своей деятельности в обязательном порядке предоставляются в ЦБ – ежемесячно, ежеквартально и ежегодно. При попытке их фальсификации, будут проведены дополнительные проверки, по итогам которых лицензия может быть отозвана. Если ошибки в отчетах незначительные, скорее всего, организация отделается предупреждением или штрафом.

- Резкое снижение капитала банка при растущих активах. Недостаточность капитала повышает вероятность невыполнения обязательств – как перед вкладчиками по выплате процентов и обслуживанию депозитов, так и перед основными кредиторами банка. При просрочке выплат по таким кредитам (более 14 дней) организация может быть объявлена банкротом.

- При привлечении вкладчиков завышенными процентами по вкладам банк попадает в зону пристального внимания ЦБ. Если возврат процентов по вкладам «съедает» значительную часть прибыли, такая политика будет признана рискованной, и лицензия может быть отозвана.

- При подозрении на использование вкладов для кредитования узко ограниченных компаний, или при тесной связи между учредителями банка и кредитуемыми организациями политика так же будет признана рискованной.

- Если организация участвует в серой схеме по «отмыванию» денег – рано или поздно такая деятельность приведет к фальсификации или недостоверным сведениям в отчетности.

- Проблемы с обналичиванием. Даже если заминка с выдачей средств имеет чисто техническую причину – несвоевременная загрузка банкомата деньгами, сбои в программном обеспечении, такая ситуация вполне может вызывать панические настроения у вкладчиков, которые начнут нарастать как снежный ком. Следующим шагом станет невозможность предоставлять кредиты – и круг замкнется.

Перечисленные пункты дают право ЦБ отозвать лицензию, но не в обязательном порядке. Чтобы узнать заранее, когда лишат лицензии банк Тинькофф, последние новости о его финансовых делах нужно отслеживать особенно тщательно. В нижеперечисленных случаях штрафов и предупреждений окажется уже недостаточно:

- Требование Банка России о приведении в соответствие собственных средств и величины уставного капитала не исполнено.

- Размер собственных средств сократился и его значение ниже уровня минимального уставного капитала, указанного при регистрации.

- Достаточность капитала опустилась ниже 2%.

Что будет с кредитами и вкладами, если отзовут лицензию у банка

На практике, если кредитное учреждение лишается права ведения банковской деятельности, то кредитные обязательства перепродают по договору цессии третьим лицам. Часто цессионарием выступает правопреемник кредитного учреждения. В обязанности цедента входит извещение заемщика о смене владельца долга.

Вклады, в отличие от кредитов, подлежат страхованию. При прекращении банком финансовой деятельности вкладчикам будут выплачены компенсации, но только если кредитное учреждение входит в систему страхования.

Согласно установленным нормам, вклады суммой до 1 400 000 р. подлежат возврату в полном объеме. Сумма свыше возвращается после реализации на торгах имущества и финансовых активов банка. В этом случае пострадавшие вкладчики становятся кредиторами первой очереди. По мере продвижения очереди кредиторов будут выплачены оставшиеся суммы сверх застрахованных.

Тинькофф входит в список банков, участвующих в системе страхования вкладов. Его актуальную карточку можно посмотреть на сайте cbr.ru, или позвонив на горячую линию АСВ (Агентство страхования вкладов).

- Если сумма по вкладу или на текущем счету ограничена 1 400 000 рублями, то при ликвидации банка деньги будут возвращены вкладчикам в полном объеме.

- Если вкладов несколько и их сумма превышает 1 400 000 рублей, с каждого из них будет возвращена часть суммы в этих рамках.

- Вклады в валюте будет возвращены в рублях по курсу на день отзыва лицензии, в пределах страховой суммы.

- Деньги будет возвращать не банк – выплаты страхового лимита находятся в ведомстве АСВ.

Как, куда и в какие сроки обращаться с требованием возврата вкладов?

- Убедитесь, что вы включены в реестр вкладчиков. В случае, если из-за технического сбоя ваши данные отсутствуют, соберите все имеющиеся на руках документы, подтверждающие ваши отношения с банком: выписки, договоры и даже чеки из банкомата.

- АСВ определится с перечнем агентов в течение одной недели после объявлении о несостоятельности банка, потерявшего лицензию. Эта информация будет опубликована на официальном сайте агентства.

- Приходите в любое отделение банка-преемника того банка, который лишился лицензии. Там вам нужно будет написать заявление на выдачу ваших денег.

- Примерно в течение 3-14 дней вам будут выплачены ваши средства.

Что делать владельцам кредитных карт или должникам по договорам займа в случае отзыва лицензии?

Если у банка Тинькофф отозвана лицензия, освобождает ли это от обязательств по кредитным договорам? Для заемщиков потеря лицензии большого значения иметь не будет, так как никакой амнистии за этим событием не последует. Кредит придется погашать в любом случае. Между банком и его преемником будет заключен так называемый договор цессии, что означает, что банк-преемник теперь является обладателем прав на ваши задолженности После этого заемщикам и владельцам кредитных карт будет разослано уведомление о произошедших переменах. Обратите внимание, что реквизиты, по которым вы перечисляли средства, скорее всего, будут изменены.

Имеет ли акционерное общество «Тинькофф банк» лицензию на осуществление банковской деятельности? Все Российские финансовые учреждения имеют офисы, филиалы, банкоматы, в отличие от Тинькофф банка, который обслуживает клиентов только в дистанционном режиме. Лицензирована его деятельность или нет?

Правовые основы деятельности Тинькофф банка

Банковская деятельность на территории России может осуществляться только при наличии у них специального разрешения (лицензии), которое выдает Центральный банк России. Кроме того, финансовое учреждении должно быть зарегистрировано в реестре ЦБ РФ.

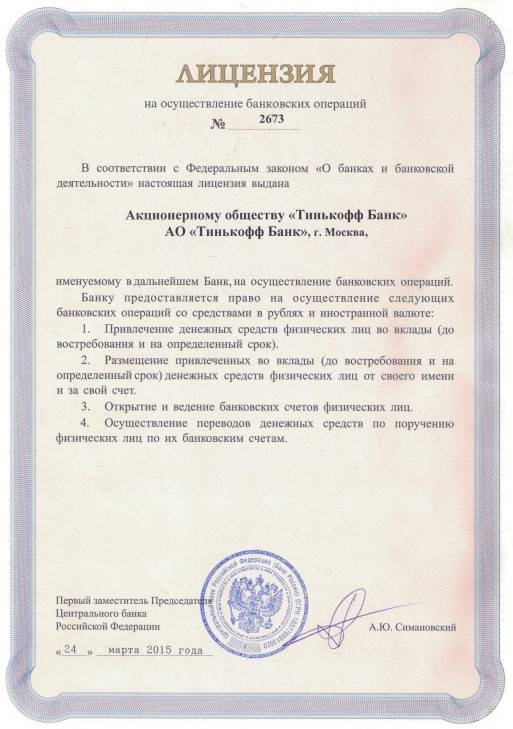

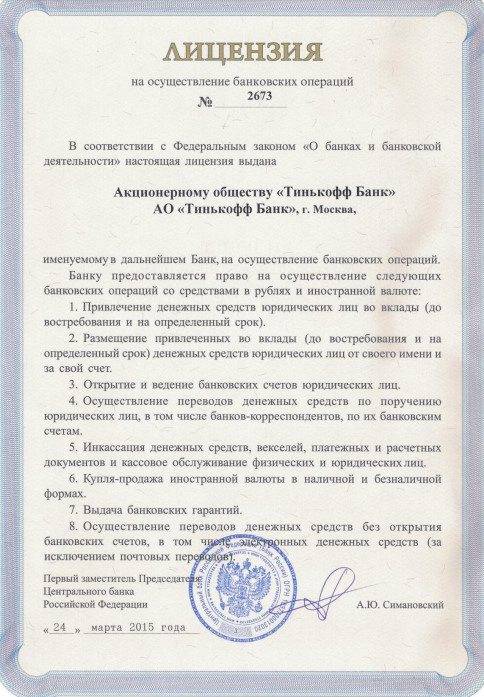

АО «Тинькофф банк» осуществляет свой бизнес абсолютно легально на законных основаниях, поскольку зарегистрирован в реестре Центробанка РФ за № 2673 и имеет специальное право на выполнение следующих видов деятельности:

- осуществление операций с юридическими лицами;

- операции с физическими лицами.

Лицензирование банковских операций с юридическими лицами дает право на реализацию следующих функций в российских рублях и иностранной валюте:

- привлечение и размещение вкладов;

- открытие и обслуживание всех видов счетов;

- переводы денежных средств по поручению их владельцев;

- инкассация и кассовое обслуживание;

- обменные операции по иностранным валютам;

- выдача гарантий;

- перечисление денежных средств без открытия счета, включая электронные деньги.

Лицензия на обслуживание физлиц.

Право на обслуживания физических лиц есть на следующие виды операций:

- привлечение и размещение вкладов;

- открытие и ведение всех видов счетов;

- осуществление денежных переводов.

Лицензия на обслуживание юрлиц.

Кроме того, Тинькофф банк имеет свидетельство профессионального участника рынка ценных бумаг.

Все финансовые учреждения размещают копии лицензий на своих официальных сайтах, чтобы любое заинтересованное лицо могло с ними ознакомиться.

В каких случаях могут отозвать специальное разрешение?

Центробанк России не только лицензирует, но и строго следит за исполнением Закона «О банках и банковской деятельности». Отозвать специальное разрешение ЦБ РФ вправе в следующих случаях:

- При оформлении лицензии финансовое учреждение предоставило недостоверные сведения.

- Финансовое учреждение, получившее разрешение, в течение года с момента получения не начало осуществлять свои функции.

- Систематическое непредоставление отчетности в органы, которые осуществляют контроль и надзор за деятельностью банков.

Финансовое учреждение, у которого отозвали лицензию, не имеет права осуществлять кредитно-финансовые функции.

Как отражается на клиентах отзыв лицензии?

При отзыве у банка специального разрешения клиенты финансового учреждения не пострадают, поскольку их интересы защищены на государственном уровне. Кредиты заемщиков перепродаются по договору цессии правопреемникам банка. О смене кредитора и переходе права требования долга правопреемники уведомляют клиентов. При этом условия кредитного договора для заемщиков остаются неизменными, в том виде, как они были согласованы между сторонами до того, как у кредитора отозвали разрешение.

В отношении депозитов вкладчиков действует программа страхования. Все вклады физических лиц страхуются на сумму 1 400 000 рублей. Это означает, что данную сумму в обязательном порядке выплатит страховая компания. Что касается депозитов на сумму свыше 1 400 000 рублей, то после продажи основных активов вкладчик вернет свои деньги в порядке очередности.

ЦБ РФ может запретить осуществлять функции на время до устранения нарушений, в таком случае нет необходимости забирать вклады и досрочно погашать кредиты, поскольку финансовое учреждение может восстановить свое право на осуществление деятельности.

Наиболее рачительных клиентов банка Тинькофф периодически посещают разные вопросы: «когда отзовут лицензию у банка Тинькофф», «гарантирован ли возврат вкладов», и наконец: «а если что случится, можно ли будет заемщикам воспользоваться неразберихой, и перестать выплачивать кредит».

Для начала разберемся, в каких случаях банк может лишиться лицензии, и кто ее отбирает.

Лицензия банка — это основной документ, дающий право организации вести банковскую деятельность на территории РФ. Без нее такие действия незаконны, соответственно, ни заемщики, ни вкладчики не будут защищены действующим законодательством РФ. Банку Тинькофф лицензия выдана еще в 2005 году, она является бессрочной, и в настоящее время, действующей. Проверить ее актуальность можно на официальном сайте выдавшего ее органа – Центробанка РФ.

Почему банк может потерять лицензию?

Отозвать лицензию на банковскую деятельность может только Центробанк. Для этого у него должны быть одна или совокупность следующих причин:

- Недостоверные сведения в отчетности. Данные о своей деятельности в обязательном порядке предоставляются в ЦБ – ежемесячно, ежеквартально и ежегодно. При попытке их фальсификации, будут проведены дополнительные проверки, по итогам которых лицензия может быть отозвана. Если ошибки в отчетах незначительные, скорее всего, организация отделается предупреждением или штрафом.

- Резкое снижение капитала банка при растущих активах. Недостаточность капитала повышает вероятность невыполнения обязательств – как перед вкладчиками по выплате процентов и обслуживанию депозитов, так и перед основными кредиторами банка. При просрочке выплат по таким кредитам (более 14 дней) организация может быть объявлена банкротом.

- При привлечении вкладчиков завышенными процентами по вкладам банк попадает в зону пристального внимания ЦБ. Если возврат процентов по вкладам «съедает» значительную часть прибыли, такая политика будет признана рискованной, и лицензия может быть отозвана.

- При подозрении на использование вкладов для кредитования узко ограниченных компаний, или при тесной связи между учредителями банка и кредитуемыми организациями политика так же будет признана рискованной.

- Если организация участвует в серой схеме по «отмыванию» денег – рано или поздно такая деятельность приведет к фальсификации или недостоверным сведениям в отчетности.

- Проблемы с обналичиванием. Даже если заминка с выдачей средств имеет чисто техническую причину – несвоевременная загрузка банкомата деньгами, сбои в программном обеспечении, такая ситуация вполне может вызывать панические настроения у вкладчиков, которые начнут нарастать как снежный ком. Следующим шагом станет невозможность предоставлять кредиты – и круг замкнется.

Перечисленные пункты дают право ЦБ отозвать лицензию, но не в обязательном порядке. Чтобы узнать заранее, когда лишат лицензии банк Тинькофф, последние новости о его финансовых делах нужно отслеживать особенно тщательно. В нижеперечисленных случаях штрафов и предупреждений окажется уже недостаточно:

- Требование Банка России о приведении в соответствие собственных средств и величины уставного капитала не исполнено.

- Размер собственных средств сократился и его значение ниже уровня минимального уставного капитала, указанного при регистрации.

- Достаточность капитала опустилась ниже 2%.

Какова вероятность, что лицензия банка Тинькофф будет отозвана?

Неопределенность, вызванная тем, что ЦБ в последнее время периодически закрывает те или иные банки, заставляет клиентов банка Тинькофф задуматься, а не будет ли наш банк следующим? Важно помнить, единственным способом оценки надежности, по-прежнему, остается соответствие ключевым требованиями ЦБ и занимаемое место в рейтинге крупнейших аналитических агентств. Кстати, работа с клиентами в режиме онлайн является продуманной стратегией администрации банка Тинькофф и направлена не только на облегчение и удобство заемщиков, вкладчиков и держателей пластиковых карт, но и на повышение устойчивости и надежности банка, ведь ему нет необходимости тратить лишние средства на аренду офисов, покупку техники, содержание банкоматов и прочее.

За последние три года количество банков с отозванной лицензией исчисляется десятками, но чаще всего речь шла о мелких организациях, или о новичках рынка. Из них часть попала в этот список в связи с грубыми нарушениями – например, из-за ложных сведений об учредителях или из-за того, что банки так и не приступили к осуществлению своей деятельности в течение года после регистрации. Другая часть не смогла своевременно рассчитаться с организациями кредиторами — особенно в части валютных кредитов. Пик таких банкротств пришелся на период резкого падения курса рубля. Эти рифы были успешно пройдены Тинькофф Банком, собственный капитал которого не существенно пострадал даже в период жесточайшего банковского кризиса 2015 года.

О его устойчивости свидетельствует как занимаемое место в рейтинге российских банков, так и оценка такими крупными аналитическими агентствами как Moody’s, дающего позитивный прогноз, и Fitch, повысившего уровень устойчивости с «B+» до «BB-». Однако помимо констатации устойчивой прибыльности, эти рейтинговые агентства все же предупреждают о возможных рисках, связанных с валютными обязательствами, как в краткосрочной, так и в долгосрочной перспективе.

Что делать вкладчиками в случае отзыва лицензии у Тинькофф-банка?

Хотя информация, что у Тинькофф Банка отозвали лицензию, оказалась уткой, точно предсказать, ждут ли нашу экономику дальнейшие резкие колебания курса рубля невозможно. Что необходимо знать вкладчикам и каким будет алгоритм их действий в случае потери лицензии банком Тинькофф?

Тинькофф входит в список банков, участвующих в системе страхования вкладов. Его актуальную карточку можно посмотреть на сайте cbr.ru, или позвонив на горячую линию АСВ (Агентство страхования вкладов).

- Если сумма по вкладу или на текущем счету ограничена 1 400 000 рублями, то при ликвидации банка деньги будут возвращены вкладчикам в полном объеме.

- Если вкладов несколько и их сумма превышает 1 400 000 рублей, с каждого из них будет возвращена часть суммы в этих рамках.

- Вклады в валюте будет возвращены в рублях по курсу на день отзыва лицензии, в пределах страховой суммы.

- Деньги будет возвращать не банк – выплаты страхового лимита находятся в ведомстве АСВ.

Как, куда и в какие сроки обращаться с требованием возврата вкладов?

- Убедитесь, что вы включены в реестр вкладчиков. В случае, если из-за технического сбоя ваши данные отсутствуют, соберите все имеющиеся на руках документы, подтверждающие ваши отношения с банком: выписки, договоры и даже чеки из банкомата.

- АСВ определится с перечнем агентов в течение одной недели после объявлении о несостоятельности банка, потерявшего лицензию. Эта информация будет опубликована на официальном сайте агентства.

- Приходите в любое отделение банка-преемника того банка, который лишился лицензии. Там вам нужно будет написать заявление на выдачу ваших денег.

- Примерно в течение 3-14 дней вам будут выплачены ваши средства.

Что делать владельцам кредитных карт или должникам по договорам займа в случае отзыва лицензии?

Если у банка Тинькофф отозвана лицензия, освобождает ли это от обязательств по кредитным договорам? Для заемщиков потеря лицензии большого значения иметь не будет, так как никакой амнистии за этим событием не последует. Кредит придется погашать в любом случае. Между банком и его преемником будет заключен так называемый договор цессии, что означает, что банк-преемник теперь является обладателем прав на ваши задолженности После этого заемщикам и владельцам кредитных карт будет разослано уведомление о произошедших переменах. Обратите внимание, что реквизиты, по которым вы перечисляли средства, скорее всего, будут изменены.